.jpg) Après l’article paru sur ZeroEdge à propos de l’énorme exposition de la Deustche Bank dans le secteur des dérivés, et de ses investissements massifs dans les Credit Default Swap(*), le journal Der Spiegel publie une analyse de Stefan Kaiser sur la crise que traverse actuellement le colosse bancaire allemand : alors que son PDG John Cryan tente de rassurer les investisseurs, la crise de la Deutsche Bank, attribuée en grande partie au coût des sanctions pour la mauvaise gestion qu’elle a connue précédemment, et à une base de capitaux bien trop faible, continue d’inquiéter les marchés.

Après l’article paru sur ZeroEdge à propos de l’énorme exposition de la Deustche Bank dans le secteur des dérivés, et de ses investissements massifs dans les Credit Default Swap(*), le journal Der Spiegel publie une analyse de Stefan Kaiser sur la crise que traverse actuellement le colosse bancaire allemand : alors que son PDG John Cryan tente de rassurer les investisseurs, la crise de la Deutsche Bank, attribuée en grande partie au coût des sanctions pour la mauvaise gestion qu’elle a connue précédemment, et à une base de capitaux bien trop faible, continue d’inquiéter les marchés.

* * *

En avril 2015, la Deutsche Bank donnait déjà l’impression diffuse de naviguer en eaux troubles. La faiblesse de ses profits et le mécontentement des investisseurs avaient obligé Anshu Jain et son quipe de direction à présenter rapidement une nouvelle stratégie sous peine d’être définitivement mis à l’écart.

Pourtant, force est de constater que par rapport à la situation actuelle, celle du printemps dernier ressemble à une époque dorée. À l’époque, personne n’avait encore mis en doute la fiabilité de la banque, et sa valeur en bourse se montait encore à 45 milliards d’euros.

Aujourd’hui, ce chiffre s’est réduit à tout juste 19, et continue sa progression vers le bas. L’impression générale est que les investisseurs veulent se débarrasser des titres de la Deutsche Bank le plus rapidement possible.

Pour la seule journée de lundi, la valeur de l’action a diminué de presque 10%, et mardi on enregistrait encore une baisse de 5%. Quasiment 3 milliards de capitalisation sont partis en fumée en à peine un jour et demi.

.png)

Graphique : Valeur des actions de la Deutsche Bank depuis février 2015

Source : Thomas Reuters Datastream

Dans la nuit de lundi à mardi, la nouvelle direction emmenée par le Britannique John Cryan (ci-dessous) a essayé de calmer la situation. La banque a été contrainte de tranquilliser ses propres investisseurs sur sa capacité à rembourser toutes les traites à échéance en 2016 et 2017. Une chose d’ordinaire parfaitement évidente, qui n’aurait normalement pas dû faire l’objet de paroles rassurantes.

Cryan tente de rassurer ses salariés

Cryan tente de rassurer ses salariés

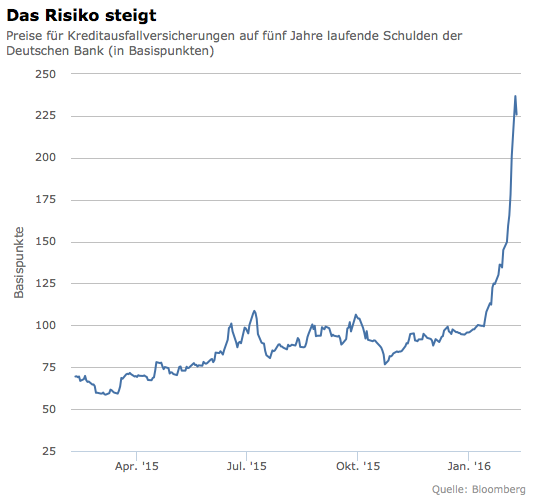

Par les temps qui courent, plus rien ne semble évident pour la Deutsche Bank (DB). La demande pour les fameux Credit Default Swap (CDS) a augmenté de façon exponentielle ces derniers temps, tandis que la valeur de ces mêmes CDS touchait des niveaux atteints seulement lors de la dernière crise financière.

Pour garantir un crédit de 100 000 euros, l’investisseur devra payer à la Deutsche Bank un intérêt annuel de 2250 euros (voir tableau), alors qu’en mars 2015 sa valeur était de 589 euros.

Cela prouve bien que nombre d’investisseurs n’ont plus confiance dans la fiabilité du plus important institut financier allemand.

Graphique : "Le risque augmente"

Valeur des CDS (en point-base) sur les obligations à 5 ans de la Deutsche Bank

Source Bloomberg

Mardi dernier, le PDG Cryan a envoyé un message à 100 salariés du groupe. "Vous pouvez rassurer vos clients : la Deutsche Bank reste forte sur ses bases grâce à ses positions solides sur le capital et sur le risque," a écrit le Britannique dans son message, publié aussi sur le site Web de la banque. Une phrase qui résonne comme une tentative d’autosuggestion.

Mais Cryan ne peut pas être tenu pour seul responsable du déclin. Quand il a pris son poste l’été dernier, la situation était déjà critique depuis un certain temps. Cela fait des années que la banque paie des sommes exorbitantes pour des sanctions suite à des opérations illicites faites par le passé.

Les employés de la Deutsche Bank n’en ont pas raté une, de la manipulation des taux d’intérêt, aux fraudes à la TVA en passant par des emprunts risqués sur le marché immobilier américain. Depuis 2012, le groupe a dépensé 12,7 milliards d’euros en contentieux et elle est loin de voir le bout du tunnel.

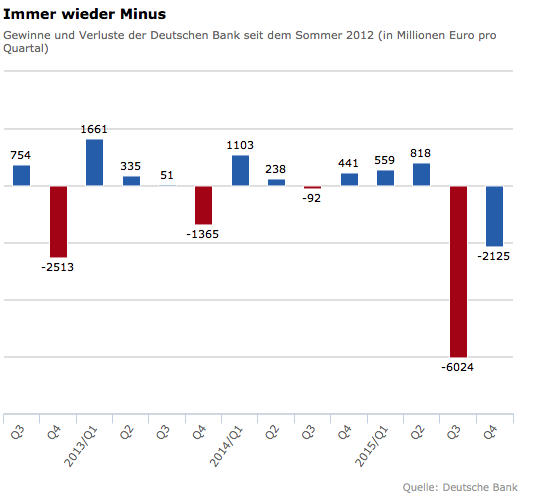

Les coûts élevés ont évidemment pesé lourdement sur les profits. Ces derniers temps, la banque enregistre des pertes régulières, dues également à l’adaptation aux exigences patrimoniales de l’automne dernier (voir graphique ci-dessous). À cela s’ajoute une base de capital relativement faible, qui a semble-t-il, suscité chez certains investisseurs des doutes sur le fait que la banque n’aurait pas les épaules assez larges pour résister à une crise grave.

Graphique : "Pertes régulières"

Bénéfices et pertes de la Deutsche Bank à l’été 2012 (en millions d’euros par trimestre)

Source : Deutsche Bank

Outre le fait qu’il a hérité de cette situation, Cryan a aussi eu la malchance de devoir restructurer la banque à un moment où l’ensemble du secteur financier est en proie à d’importants problèmes dûs à l’effondrement du prix du pétrole et au ralentissement notable de l’économie mondiale. Certes l’action de DB n’est pas la seule à s’être effondrée ces derniers jours, certes, mais l’institut financier représente sans aucun doute le maillon de plus faible dans un secteur financier en pleine crise.

De nombreux analystes soutiennent toutefois que l’on peut reprocher à Cryan de ne pas avoir éclairci la façon dont il compte faire à nouveau des bénéfices à l’avenir. Sur ce point, beaucoup de gros investisseurs demandent des éclaircissements, avant de réinvestir des sommes importantes sur les actions de la DB.

En principe, Cryan jouit encore de la confiance des gros investisseurs. Mais cela ne semble pas être le cas pour ceux qui ont porté le Britannique au sommet de la DB. Par exemple, Paul Achleitner (ci-contre), le président du Conseil de surveillance qui occupe un poste central depuis 2012, devrait peut-être se poser des questions sur les raisons qui ont amené à la situation actuelle : pourquoi n’est-il pas intervenu avant, en remplaçant l’ex-directeur Anshu Jain, aujourd’hui totalement submergé par les scandales ?

En principe, Cryan jouit encore de la confiance des gros investisseurs. Mais cela ne semble pas être le cas pour ceux qui ont porté le Britannique au sommet de la DB. Par exemple, Paul Achleitner (ci-contre), le président du Conseil de surveillance qui occupe un poste central depuis 2012, devrait peut-être se poser des questions sur les raisons qui ont amené à la situation actuelle : pourquoi n’est-il pas intervenu avant, en remplaçant l’ex-directeur Anshu Jain, aujourd’hui totalement submergé par les scandales ?

Et pourquoi reste-t-il aussi attaché au secteur de l’investment banking alors que ce sont précisément les transactions financières [douteuses] qui ont déclenché les scandales de ces dernières années ?

Le contrat d’Achleitner se termine en 2017. Si la banque ne réussit pas rapidement à opérer une inversion de tendance, il pourrait être le premier sur la liste des personnes éjectées. Mais rien ne dit que cela suffira à ralentir l’effondrement auquel la DB est confrontée actuellement.

par Stefan Kaiser, Der Spiegel, le 9 février 2016

Traduction : Christophe pour ilFattoQuotidiano.fr

Notes de la traduction :

(*) Credit default swap : Les couvertures de défaillance ou dérivés sur événement de crédit ou permutations de l’impayé, plus connus sous leur nom et abréviation anglais credit default swaps (CDS), sont des contrats de protection financière entre acheteurs et vendeurs. Il s’agit, sur le plan des flux financiers, de l’équivalent d’un contrat d’assurance.

Source : https://fr.wikipedia.org/wiki/Credit_default_swap

1 ping